예금 적금 차이 비교 잘 가입하는 3가지 방법 총정리

여웃돈이 있으면 예금이나 적금에 넣으라는 말을 많이 들어보셨을 텐데, 나의 피 같은 돈을 잘 굴리려면 반드시 예금 적금 차이를 명확하게 알고 자신의 상황에 맞게 잘 분배해서 가입하는 것이 중요합니다. 그러면 이제부터 먼저 예금 적금 차이에 대해 먼저 살펴본 후에 잘 가입하는 방법에 대해 자세하게 살펴보도록 하겠습니다.

1. 예금 적금 차이는?

1) 예금이란

예금 적금 차이로 예금이란 은행에 일정 금액을 한번에 맡기고 돈을 맡긴 약정기간 동안의 이자를 받게 됩니다.  만약에 100만원을 184일 연 4% 예금에 가입하게 되면 나중에 받을 수 있는 이자는 100만원 X 4% X 184일/365일 = 20,164원 입니다. 즉, 예금의 경우 처음 예금에 가입한 날로부터 전액에 대해 연 4%(정해진 이율)를 예금에 넣은 날수로 계산해서 이자를 받게 됩니다. 그런데 예금은 정기예금과 보통예금으로 구분됩니다.

만약에 100만원을 184일 연 4% 예금에 가입하게 되면 나중에 받을 수 있는 이자는 100만원 X 4% X 184일/365일 = 20,164원 입니다. 즉, 예금의 경우 처음 예금에 가입한 날로부터 전액에 대해 연 4%(정해진 이율)를 예금에 넣은 날수로 계산해서 이자를 받게 됩니다. 그런데 예금은 정기예금과 보통예금으로 구분됩니다.

(1) 정기예금이란

정기예금은 게약기간 동안 1번만 납입하고 계약기간이 만료될 때까지 예금을 찾지 않아야 합니다. 그래야 약정이율에 대한 이자를 받을 수 있습니다. 보통은 예금 기간은 1년에서 3년 사이이고, 처음 가입할 때 예금 기간을 정할 수 있습니다. 네이버에서 정기예금 금리비교라고 검색을 하면 현재 가장 이율이 높은 상품부터 순서대로 확인을 할 수 있습니다.

(2) 보통예금이란

보통예금은 만기가 정해져 있을 뿐만 아니라 입출입이 자유로운 예금입니다. 보통예금의 경우 은행 입장에서 예금에 돈을 넣은 고객이 언제 돈을 얼마나 넣고 뺄지 예측이 안되기 때문에 보통 보통예금이 정기예금보다 금리가 낮습니다. 보통 국민은행, 신한은행과 같은 제1금융권의 보통예금보다 증권사 CMA통장이 금리가 높을 뿐만 아니라 CMA 통장 또한 입출금이 자유롭기 때문에 일반적으로 보통예금에 돈을 입금 해놓기보다는 증권사 CMA 통장에 단기로 필요한 돈을 넣습니다.

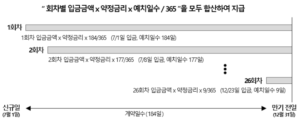

반면 적금은 보통 1달에 1번씩 납부를 하게 되고, 2년 적금 상품에 가입을 하게 되면 총 24번을 납입해야 합니다.  위 이미지를 보면 1회차, 2회차 그리고 26회차가 보이는데 회차가 뒤로 갈수록 해당 금액에 대한 이자 계산일수가 짧은걸 확인하실 수 있습니다. 예를 들어서 1년 적금을 가입하고 처음 10만원은 처음에 넣어서 365일 일수동안 적금에 들어있었다면 연 4%의 이율일 때 10만원 X 4% =4천원의 이자가 발생하게 됩니다. 그런데 매달 넣을 때 6월인 중간에 납부한 10만원은 적금이 남은 나머지 6개월에 대해서만 이자가 계산되게 됩니다. 그러면 해당 10만원은 10만원 X 4% X 6개월/12개월= 2천원의 이자만 발생하게 됩니다. 때문에 매달 10만원씩 1년 적금을 가입하는 것보다 총 120만원으로 예금으로 가입했을 때 가져갈 수 있는 이자가 더 많습니다.

위 이미지를 보면 1회차, 2회차 그리고 26회차가 보이는데 회차가 뒤로 갈수록 해당 금액에 대한 이자 계산일수가 짧은걸 확인하실 수 있습니다. 예를 들어서 1년 적금을 가입하고 처음 10만원은 처음에 넣어서 365일 일수동안 적금에 들어있었다면 연 4%의 이율일 때 10만원 X 4% =4천원의 이자가 발생하게 됩니다. 그런데 매달 넣을 때 6월인 중간에 납부한 10만원은 적금이 남은 나머지 6개월에 대해서만 이자가 계산되게 됩니다. 그러면 해당 10만원은 10만원 X 4% X 6개월/12개월= 2천원의 이자만 발생하게 됩니다. 때문에 매달 10만원씩 1년 적금을 가입하는 것보다 총 120만원으로 예금으로 가입했을 때 가져갈 수 있는 이자가 더 많습니다.

| 가입 상품 | 연 이율 | 가입 금액 | 기간 | 세전이자 |

| 적금 | 4% | 매달 10만원 | 12개월 | 26,000원 |

| 예금 | 4% | 120만원 | 12개월 | 48,000원 |

받을 수 있는 이자를 비교하면 예금이 적금보다 대략 45% 정도 더 많다고 볼 수 있습니다.

2) 적금이란

예금 적금 차이를 살펴보면 적금은 매달 일정한 금액을 정해진 기간동안 넣는 걸 의미합니다. 12개월 적금에 가입하게 되면 매달 일정한 금액을 12개월 동안 납입하게 됩니다.  때문에 적금의 경우 납입한 금액이 통장에 머무는 기간이 예금보다 짧게 됩니다. 특히 마지막 달에 납입한 돈은 1개월에 대한 이자만 받게 되어서 이자를 받을 기간이 매우 짧다고 할 수 있습니다. 때문에 적금은 예금보다 받을 수 있는 이자가 적지만 매달 월급을 받으면서 생긴 여유돈을 적금으로 매달 미리 이체하게 되면 과소비를 막을 수 있기 때문에 저축에 도움이 됩니다. 따라서 적금 또한 잘 활용하면 목돈을 만드는 데에 도움이 되겠습니다.

때문에 적금의 경우 납입한 금액이 통장에 머무는 기간이 예금보다 짧게 됩니다. 특히 마지막 달에 납입한 돈은 1개월에 대한 이자만 받게 되어서 이자를 받을 기간이 매우 짧다고 할 수 있습니다. 때문에 적금은 예금보다 받을 수 있는 이자가 적지만 매달 월급을 받으면서 생긴 여유돈을 적금으로 매달 미리 이체하게 되면 과소비를 막을 수 있기 때문에 저축에 도움이 됩니다. 따라서 적금 또한 잘 활용하면 목돈을 만드는 데에 도움이 되겠습니다.

2. 예금 적금 잘 가입하는 방법

1) 주식, 예적금 분산하기

특히 여유돈이 많지 않은 경우는 예금, 적금 또는 투자하는 돈을 잘 분산해서 하는 것이 중요합니다. 일반적으로 투자 30%, 예적금 30%, 현금 40% 비율로 분산을 해놓는 것이 좋습니다. 그러다가 주식시장에 투자를 더 하면 좋겠다는 시기가 오면 현금보유를 20%로 줄이고 주식 보유를 늘리는 방법이 있습니다. 과거와 달리 현재는 예적금만 가지고 자산을 늘리기 어렵기 때문에 가지고 있는 돈을 잘 분리해서 주식과 예적금에 나누어서 놓는 것이 좋습니다.

2) 예적금 더 분할하기

만약에 예적금에 몇백만원 또는 몇천만원을 넣는다고 하면 거기서 또 분할을 해서 예적금에 넣는 것이 좋습니다. 만약에 예상치 못하게 갑자기 주택 청약에 당첨이 되었거나 그밖의 다른 이유로 갑자기 큰 돈이 필요한 상황이 생길 수 있습니다. 그런데 목돈이 한 예금 상품에 몰려 있으면 그중 일부의 돈만 필요하더라도 가입했던 예금 상품을 통째로 해지를 해야 합니다. 때문에 조금은 번거롭더라도 예적금에 들어갈 돈을 그 안에서 분리를 해서 나누어 가입을 하게 되면 갑자기 급전이 필요한 긴급 상황이 생겼을 때 좀 더 예적금 이자에 대한 손해를 줄이고 돈을 꺼내서 사용할 수 있습니다.

3) 한 은행에 최대 5천만원까지만 넣기

예금 적금 상품은 예금자보호가 됩니다. 즉, 은행이 파산하게 되면 한 은행에 넣은 돈 중에서 5천만원까지는 보호를 해줍니다. 특히 저축은행, 새마을금고 등과 같은 제2금융권은 제1금융권에 비해 파산의 가능성이 높습니다. 그렇지만 보통 예적금 이율은 제2금융권이 조금씩 더 높습니다. 때문에 좀 더 이율이 높은 예금 적금 상품을 가입하고 싶지만 만약의 상황을 대비하여 내 돈을 안전하게 지키고 싶다면 한 은행에 5천만원까지만 넣는 것이 바람직하겠습니다. 예외가 있는데 우체국예금은 국가가 전액 원금, 이자 전액 보장해줍니다. 때문에 예금에 넣을 돈이 많은데 각 은행마다 분산해서 넣는 것이 번거롭다면 우체국예금 상품에 가입하면 원금을 잃을 걱정은 하지 않아도 됩니다.