이표채 뜻과 무이표채(제로쿠폰채권)과의 차이점 총정리

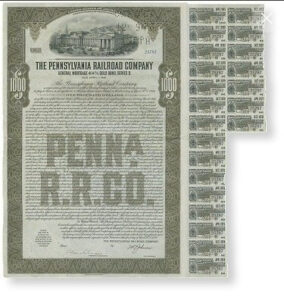

이표채라고 하면 많이 생소 하실텐데 영어로는 Coupon bond라고 합니다. 영어의 뜻을 보면 Coupon이 쿠폰이고 Bond는 채권이여서 쿠폰 채권이라고 직관적으로 이해하시면 되겠습니다. 여기서 쿠폰은 실제 채권에 부착된 분리가 가능한 쿠폰을 의미합니다. 채권 쿠폰의 역사를 보면 옛날에 투자자는 채권으로 돈을 빌려주고 아래 사진처럼 실물로 되어 있는 쿠폰을 지정된 날짜에 슈퍼마켓 쿠폰처럼 찢거나 잘라서 우편으로 보내거나 직접 제출해서 이자를 받았었습니다.

위 채권은 실제로 옛날에 미국에서 발행되었던 이자를 지급하는 실물 이표채 채권입니다.

이러한 쿠폰채권을 우리는 이표채(利票債)라고 하는데 먼저 한자를 보면 利(이)는 이로울 이로 이롭게, 유익하게 하다는 의미인데 이자를 의미합니다. 표(票)는 우리가 알고 있는 쪽지, 지폐 같은 것도 포함이 되는 표로써 영어로 쿠폰(Coupon)의 의미입니다. 채(債)는 빚, 부채의 의미로 빌려준 돈입니다. 정리를 하면 이표채의 단어의 뜻은 돈을 빌려주고 이에 대한 이자를 쿠폰의 형태로 받는다는 의미로 쿠폰채권(Coupon Bond)와 동일한 의미라고 이해하시면 되겠습니다.

반면 무이표채는 제로쿠폰채권이라고도 불리는데 그 이름처럼 쿠폰이 없다는 뜻으로 이자 없이 만기가 도래했을 때 채권의 액면가만 받습니다. 이자가 없는데 누가 무이표채(제로쿠폰채권)을 살까요? 라는 의문을 가질 수 있겠습니다. 그런데 무이표채(제로쿠폰채권)은 액면가 대비 대폭 할인된 가격으로 판매가 되는 채무증권이여서 투자자들은 여기서 수익을 얻을 수 있습니다. 다르게 말하면 만약에 제로쿠폰채권에 큰 할인이 없다면 이 채권은 매력, 경쟁력 모두 없을 것입니다.

이표채와 무이표채(제로쿠폰채권)의 차이점은?

이표채와 무이표채(제로쿠폰채권)의 차이점에 대해서 정리를 하면 크게 4가지가 있습니다.

1) 이표채는 채권 보유자에게 이자를 지급하지만,무이표채(제로쿠폰채권)은 지급하는 이자가 없습니다.

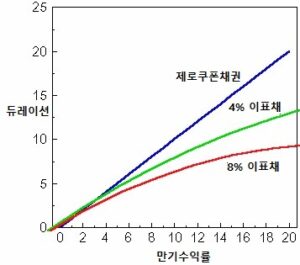

2) 무이표채(제로쿠폰채권)은 이표채보다 변동성이 크기 때문에 투자자들은 이를 이용해 예상되는 단기 가격 변동에서 많은 이익을 얻기도 합니다.

3) 무이표채(제로쿠폰채권)은 이자가 없는 채권이기 때문에 이자소득세를 납부하지 않아도 됩니다. 때문에 자산가들이 절세 혜택을 위해 무이표채(제로쿠폰채권)에 투자를 하기도 합니다.

4) 무이표채(제로쿠폰채권)은 곡선 모양의 수익률로 동일한 만기의 일반채권보다 대체적으로 높은 수익을 올리는 경향이 있습니다.

무이표채(제로쿠폰채권)은 동일한 만기의 일반채권보다 더 높은 수익을 얻을 수 있습니다.

금리에 따라 무이표채(제로쿠폰채권)의 가격은 어떻게 움직이지?

일반적으로 금리가 올라가면 채권의 가격은 내려갑니다. 금리와 채권은 반비례한다고 할 수 있습니다. 무이표채(제로쿠폰채권) 또한 일반 채권들과 마찬가지로 금리가 올라갈 때 그 가격이 하락하는 경향이 있습니다. 그리고 금리에 따른 위험이 다른 일반적인 채권에 비해 높은 편입니다. 이에 따라 듀레이션 리스크에 노출될 가능성이 높습니다. 듀레이션 리스크는 이자율 변동으로 인해 투자자가 직면할 수 있는 잠재적 손실을 의미합니다. 때문에 잘못된 시기에 무이표채(제로쿠폰채권)을 구입하고 보유하면 손실을 볼 수 있습니다.

이와 함께 자본주의 사회에서 인플레이션은 지속적으로 발생하고 있는데, 무이표채(제로쿠폰채권)의 특성인 0%의 이자가 인플레이션을 따라가지 못할 수 있습니다.

이표채와 무이표채(제로쿠폰채권)의 투자 리스크는?

모든 채권이 그렇듯이 이표채 그리고 무이표채(제로쿠폰채권)은 만기가 되었을 때 채무 불이행으로 투자한 금액을 다시 돌려받지 못할 리스크가 있습니다. 특히 이표채의 이자율이 많이 높거나 액면가 할인이 많이 되는무이표채(제로쿠폰채권)은 그만큼 리스크가 크다고 할 수 있기 때문에 투자금에 대한 손실이 발생할 수 있다는 걸 염두해 두어야 합니다.

무이표채(제로쿠폰채권)의 가격을 책정하는 방법은?

이표채와 달리무이표채(제로쿠폰채권)은 이자가 없기 때문에 가격을 책정하는 방법은 더 간단합니다.

예를 들어서 액면가 천만원, 만기 10년, 인정 이율 5% 의 채권을 구매한다면 무이표채(제로쿠폰채권)의 가격은 아래와 같은 식으로 계산됩니다

1) 이자가 매년 복리로 계산

무이표채(제로쿠폰채권)의 가격 공식= 액면가/(1+이자율) ^ 만기까지의 기간

(*여기서 만기까지의 기간이 10년이면, ^ 10은 1+이자율을 10배 한다는 의미입니다)

10,000,000/(1.05) ^ 10=6,139,133

여기서 계산을 했을 때 6,139,133원이 나왔는데, 그 의미는 본래 액면가격이 천만원인 채권을 6,139,133원에 구매를 하고 10년을 기다리면 천만원을 받을 수 있다는 의미입니다.

위 식에서도 보실 수 있듯이 이자율에 따라 채권이 할인되는 가격에 큰 차이가 발생하는데, 계산식을 보시면 이자율이 높아질수록 구매할 때의 무이표채(제로쿠폰채권)의 가격이 낮아지는 걸 확인하실 수 있습니다.

2) 이자가 반년마다 복리로 계산

액면가 천만원, 만기 10년, 인정 이율 5% 의 조건은 여기서도 동일하게 적용됩니다.

무이표채(제로쿠폰채권)의 가격 공식= 액면가/(1+이자율/2) ^만기일x2

무이표채(제로쿠폰채권)의 가격= 10,000,000 /(1.025) ^20=6,102,709

반기 복리를 사용하는 경우 매년 한번의 복리로 계산하는 것보다 채권 가격이 초기에 더 큰 할인할 된 것을 확인하실 수 있습니다. 대부분의 무이표채(제로쿠폰채권)은 반년 단위로 복리화가 되기 때문에 일반적으로 계산을 할 때에는 두번째의 반년마다 복리로 계산하는 공식이 더 적합합니다.

무이표채(제로쿠폰채권)으로 회사의 건전성 확인 가능?

무이표채(제로쿠폰채권)은 보통 일반채권, 이표채에 비해 채권의 가격 변동성이 크기 때문에 채권 발행회사의 건전성을 확인하는데에 활용될 수 있습니다. 만약에 파산 위기에 처한 회사가 이전에 만기 5년의 무이표채(제로쿠폰채권)과 이표채를 발행했다고 가정해보겠습니다. 회사가 파산 위기에 있기 때문에 두 채권의 가격은 급락했을 것이고, 이표채는 구매 가격에 비해 높은 이자를 지불하고 있을 것입니다. 사전에 이자를 지불해야 하는 이표채는 그 특성 때문에 채권 만기 이전에 회사가 파산하는 경우 최소 이자는 지급 받기 때문에 어느 정도 완충 효과가 있습니다. 반면 무이표채(제로쿠폰채권)은 사전에 지급하는 이자가 없기 때문에 이러한 완충력이 없기 때문에 리스크가 더 높습니다. 대신에 채권 발행인이 만기때 돈을 지급하는 경우 투자자는 사전에 채권을 저렴한 가격으로 구매를 했었기 때문에 더 많은 돈을 벌 수 있겠습니다.

*복리의 뜻과 복리마법에 대한 내용은 여기를 클릭하시면 확인하실 수 있습니다.